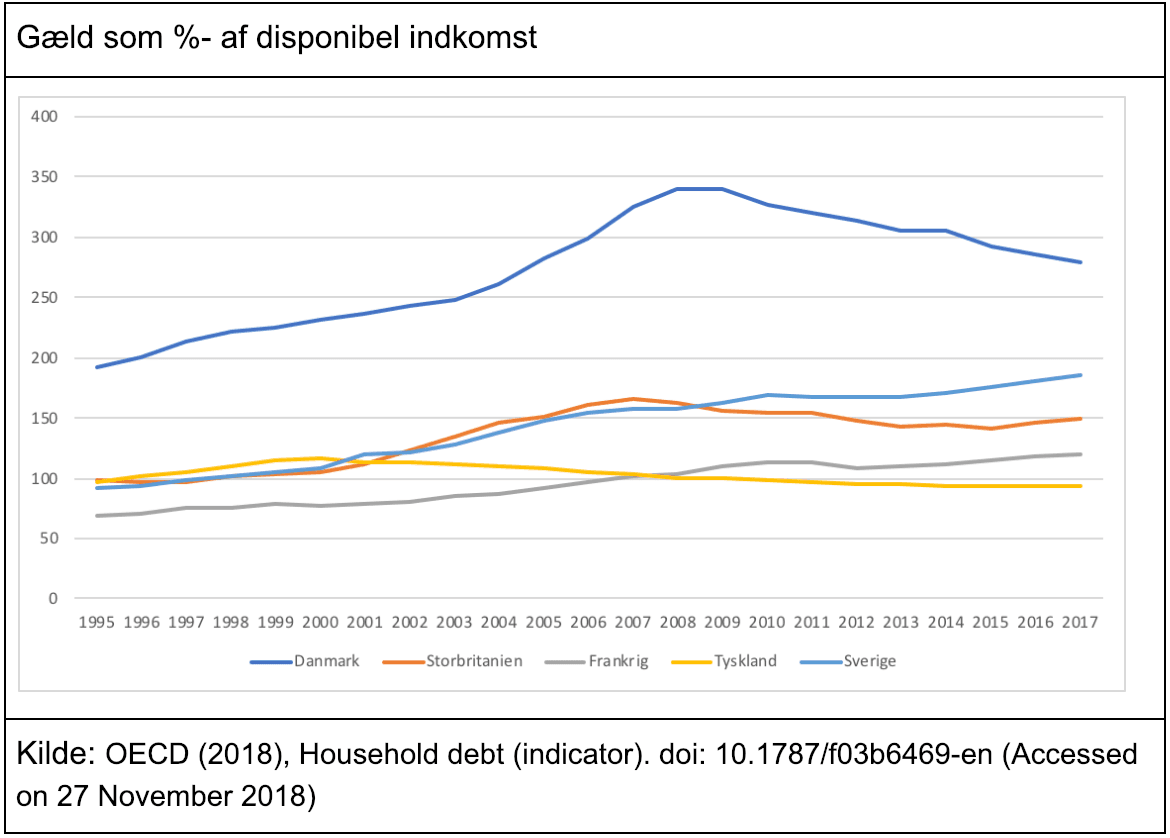

De danske husholdninger er de mest forgældede i verden. Næsten 3 gange den årlige disponible indkomst har danskerne i gæld, hvilket er meget højere end lande, vi normalt sammenligner os med. Den høje gæld kan vise sig at være en tikkende bombe under den danske økonomi.

De danske husholdninger er de mest forgældede i verden. Næsten 3 gange den årlige disponible indkomst har danskerne i gæld, hvilket er meget højere end lande, vi normalt sammenligner os med. Den høje gæld kan vise sig at være en tikkende bombe under den danske økonomi.

De danske husholdninger er de klart mest forgældede i OECD (sammenslutning af vestlige rige lande). Med en gæld i 2017 på hele 279 pct. af den disponible indkomst ligger Danmark markant højere end lande, vi normalt sammenligner os med, som f.eks. Sverige og Tyskland, hvor husholdningers gæld er henholdsvis 186 pct. og 93 pct. af disponibel indkomst i 2017.

Den store gæld er modsvaret af store aktiver, til dels høje pensionsopsparinger, men i endnu højere grad af at mange danskere låner til en bolig. I Danmark er det nemt at låne penge til en bolig. En egenfinansiering på 10 pct. er normalt, og der bliver i dag tilbudt lån med en afdragsfrihed på op til 30 år.

Et sådan lån er dog forbundet med en høj grad af risiko. Et lån har en fast værdi, mens boligens værdi kan ændre sig. Hvis man f.eks. ejer en bolig gennem 10 pct. egenfinansiering, og boligen falder 15 pct. i værdi, matcher lånet ikke længere boligen, og man bliver teknisk insolvent. Den rekordstore gæld kan derfor have katastrofale konsekvenser for almindelige danskere og økonomien som helhed, hvis boligmarkedet vender.

I sådanne tilfælde er de store pensionsopsparinger heller ikke til megen hjælp. Pensionsopsparingerne er ikke likvide, da de jo først bliver udbetalt, når man skal på pension. Derudover kan man i det hele taget stille spørgsmålstegn ved, hvorvidt det er hensigtsmæssigt at skulle benytte sin pensionsopsparing til at dække et sådan tab, da pensionsopsparing for de fleste ikke er et overskud, men er en nødvendighed for at sikre en rimelig indkomst, når man ikke længere kan gå på arbejde.

Gæld som industri

Debatten om husholdningernes høje gæld er blusset op igen med debatredaktør på Jyllands posten Magnus Barsøes nye bog ‘Gud bevare afdragsfriheden’. Her kommer Barsøe med en kritik af det han betegner som gældsindustrien.

Et eksempel han bruger på gældsindustrien er Danske Bank-koncernen. Denne koncern består af ejendomsmæglerkæden Home, der altså tjener penge på at sælge boliger. Finansiering kan passende gå gennem koncernens realkreditinstitut, Realkredit Danmark og Danske Bank selv, der udsteder lånet med midler fra Danica pension. Koncernen tjener altså penge i alle led, og har kun interesse i at denne risikofyldte gældsætning bliver større.

Særligt bemærkelsesværdigt er at bankgebyrer er steget med 55 pct. siden 2008, hvorfor indtægterne for bankerne bare stiger og stiger uden at der nogle tegn på at omkostningerne skulle have vokset.

Risiko for bankerne

Det er klart, at der i denne gældssætning ligeledes er en risiko for bankerne, hvis deres debitorer bliver insolvente, og ikke kan betale renter på deres lån. Men denne risiko er ikke reel som bl.a. finanskrisen i 2008 også har vist. Finanskrisen ramte bankerne hårdt, grundet netop risikable udlån, men de store bankers rolle i det økonomiske system, at de er ‘too big too fail’, gør at de kan regne med støtte fra staten, hvis et for stort tab skal dækkes.

Efter finanskrisen i 2008 måtte staten gennemføre i alt 6 bankpakker, der stillede garantier for 3.500 milliarder kr. og statslån for over 46 milliarder kr. Bankerne har derfor intet incitament for at skulle undgå disse udlån, tværtimod. Høj risiko er mere indbydende når der kun er risiko for at det går godt.

Det er altså almindelig danskere, der gennem nedskæringer har måtte dække for tabet, og i flere yderkommuner, hvor huspriserne stadig ikke er på før-krise niveau, kæmper flere boligejere stadig med insolvens, da deres boliglån er større end boligens værdi.

Hvilken vej frem under kapitalismen?

Den massive husholdningsgæld er som dynamit under den danske økonomi, der vil sprænges når konjunkturerne vender, og er skabt af en banksektor, der fuldstændig kontrollerer økonomien. At ingenting er ændret siden finanskrisen og statens magtesløshed i forhold til Danske Banks hvidvaskning skandale, er beviser på dette. Økonomien virker ikke til folks behov, men for bankerne og borgerskabets behov.

Bankernes magt og urokkelige rolle i samfundet er ikke skabt af få personers grådighed, eller mangel på regulativer, men er en naturlig systemisk udvikling under kapitalismen. Konkurrencen kræver store kortsigtede profitter, som gebyrer på udlån og spekulation er et glimrende eksempel på. Derudover er Danske Bank-koncernen et produkt af en lang udvikling af sammenslutninger og opkøb, for at tilegne sig markedsandele og konkurrencefordele.

Et opgør med bankernes magt må derfor være et grundlæggende opgør med kapitalismen. Opsplitning af bankerne, som nogle mener kunne afhjælpe problemet, er et forsøg på at dreje historiens hjul tilbage, og det vil ikke ændre, det der har skabt de store banker i første omgang. Det eller blot flere regulativer er desuden en umulighed inde for dette systems rammer, hvor regulativer ikke bliver lavet for den almindelige befolkning, men til bankerne og borgerskabets behov.